Genauer schätzen

Was ist mein (Vision-)Unternehmen wert?

Die Meldungen über Firmenzusammenschlüsse, Kauf und Verkauf von Unternehmen, in der Bildverarbeitungsbranche nehmen zu. Das ist nicht verwunderlich, gibt es doch eine ganze Reihe von guten Gründen: die gezielte Nachfolgeregelung, der Zusammenschluss als Wachstumsstrategie oder die Erschließung neuer Geschäftsfelder durch Zukauf sind nur einige der Gründe für die regen Aktivitäten im Mergers&Acquisitions-Bereich. Für viele Unternehmenseigner stellt sich daher die Frage nach dem Wert des eigenen Unternehmens und dem erzielbaren Kaufpreis.

Der Wert einer Sache ergibt sich aus ihrem Nutzen. Ein Wert ist immer subjektiv, denn der Nutzen kann von Person zu Person unterschiedlich sein. Der Wert eines Unternehmens wird also durch den subjektiven Nutzen bestimmt, den der Inhaber aus ihm ziehen kann. Das Ziel der Unternehmensbewertung ist daher in erster Linie die Bestimmung und Bewertung dieses Nutzens. Zu unterscheiden vom Unternehmenswert ist der Unternehmenspreis, oder um es mit Warren Buffet zu sagen: „Price is what you pay, value is what you get“. Unternehmenswerte sind theoretisch ermittelte Größen, während der Unternehmenspreis dem Geldbetrag entspricht, der am Ende tatsächlich bezahlt wird.

Unternehmensbewertung

Bewerten heißt immer vergleichen. Die einfachste Vorgehensweise zur Bewertung eines Unternehmens ist also ein Vergleich mit einem passenden anderen Unternehmen, dessen Wert bekannt ist. Der Ansatz stößt jedoch schnell an seine Grenzen, da einerseits nur für eine begrenzte Anzahl von Unternehmen ein Wert bekannt ist und andererseits die Vergleichbarkeit zwischen Unternehmen in der Praxis schwierig ist. Eine Alternative ist es, die zukünftigen Zahlungsströme aus dem zu bewertenden Unternehmen zu vergleichen mit Zahlungsströmen aus anderen Anlagemöglichkeiten. Diese beiden Vergleichsmethoden sind heute tatsächlich die gängigsten Verfahren für die Unternehmensbewertung im Zusammenhang mit einem Unternehmensverkauf. Die Kapitalwertmethoden ermitteln den Barwert zukünftig erzielbarer Zahlungsströme aus dem Unternehmen abgezinst auf den Auszahlungszeitpunkt mit risikoadäquaten Kapitalkostensätzen. Die Multiplikatormethoden stellen dagegen eine Marktpreisbetrachtung an. Die Verfahren haben unterschiedliche Stärken und Schwächen, erfordern jedoch alle eine detaillierte Kenntnis des Unternehmens, sowie ein gutes Verständnis für die Branche, das Unternehmensumfeld, den aktuellen Käufermarkt und seine Werttreiber und die spezifischen Einflussfaktoren auf das Risikoprofil des Investments.

Kapitalwertmethoden

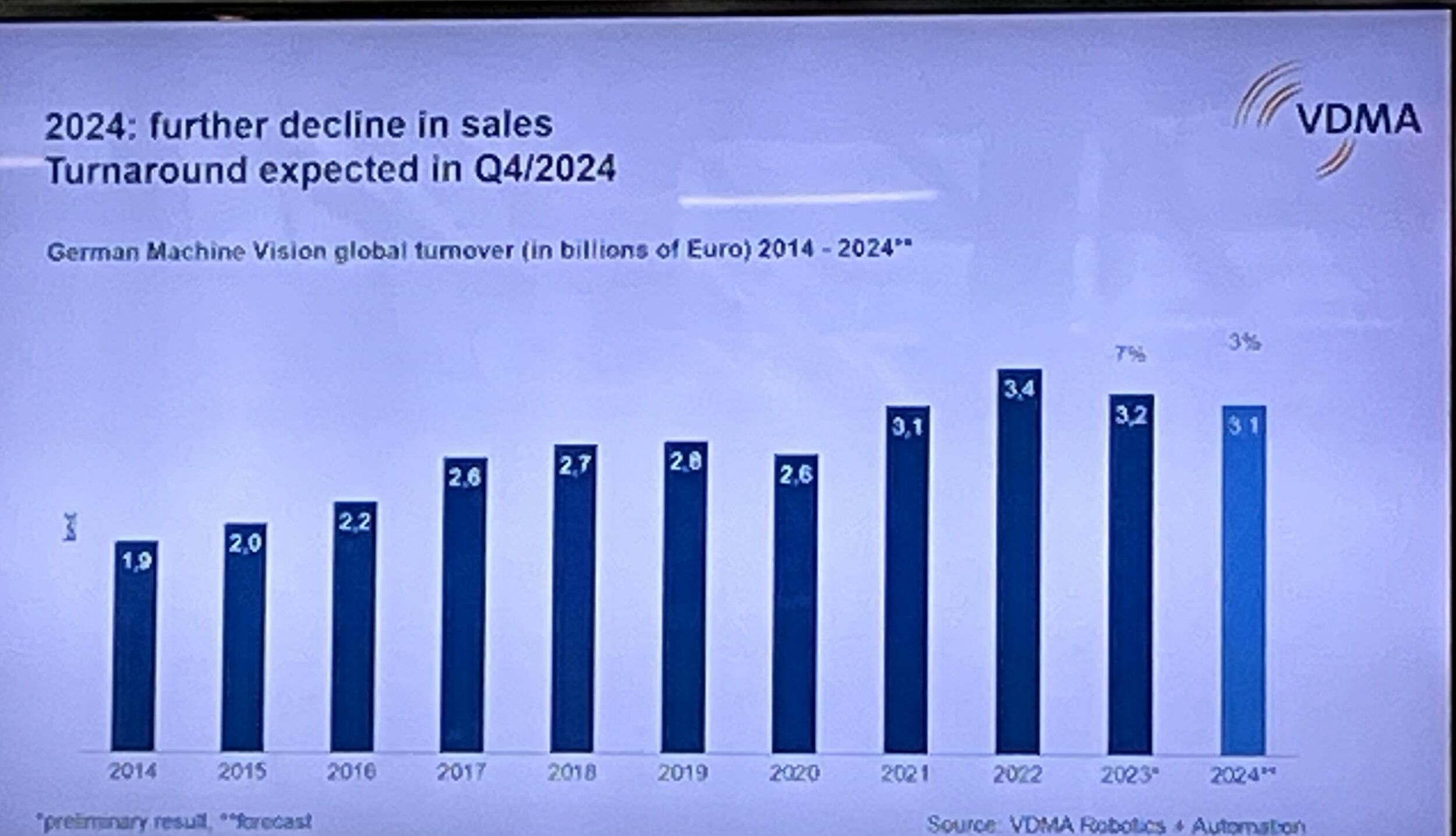

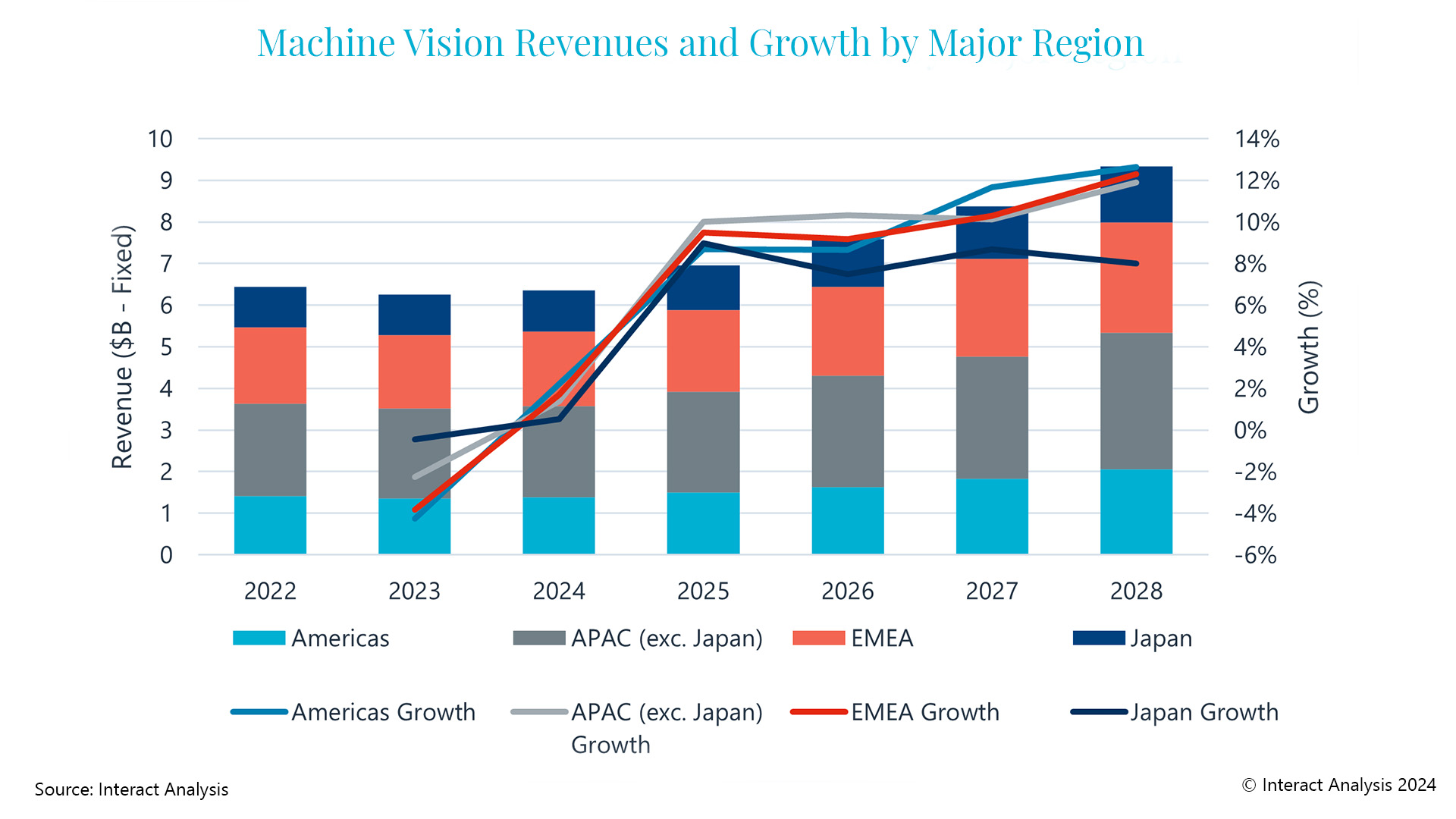

Das für KMUs (insbesondere in Deutschland) am häufigsten eingesetzte Verfahren zur Unternehmensbewertung aus der Reihe der Kapitalwertmethoden ist das Ertragswertverfahren. Der Unternehmenswert errechnet sich wie in Bild 2 gezeigt. Der risikolose Basiszinssatz beschreibt die Rendite einer risikolosen Alternativanlage, meist einer Staatsanleihe (je nach Herkunft mit einem Länderrisiko versehen). Die Marktrisikoprämie ist die Differenz zwischen der erwarteten Rendite eines risikobehafteten Marktportfolios (=Investition in Unternehmen = Investition in Aktien) und dem risikofreien Zinssatz. Der Betafaktor beschreibt das Marktrisiko als individuelles systematisches Risiko eines Unternehmens. Er berücksichtigt Umfeldeinflüsse wie Veränderung von Materialbeschaffungskosten, gesetzgeberische Einflüsse, technologische Entwicklungen, Konjunkturschwankungen etc., die zwar alle Unternehmen betreffen, je nach Geschäftsfeld und Branche aber in unterschiedlichem Ausmaß. Betafaktoren sind nur für börsennotierte Unternehmen empirisch messbar, bei nicht-börsennotierten Unternehmen kann ein Vergleichswert eines börsennotierten Unternehmens herangezogen werden. Mit dem Small Cap Premium wird das höhere Risiko kleiner Unternehmen berücksichtigt. Die Verwendung eines solchen Korrekturfaktors ist in der Fachliteratur umstritten in der Praxis hingegen durchaus gängig. Mit dem SCP wird dem Umstand Rechnung getragen, dass das über das Beta erfasste Risiko nicht so ohne weiteres auf nicht börsennotierte kleinere Unternehmen übertragen werden kann. Last but not least wird auf den ermittelten Unternehmenswert häufig ein Abschlag, Marketability Discount, vorgenommen für die fehlende Marktgängigkeit kleiner, privat gehaltenen Unternehmen, deren Unternehmensanteile im Gegensatz zu Aktien nicht unmittelbar veräußert werden können. Mit der Ertragswertmethode werden die diskontierten Erträge aus dem detaillierten Planungszeitraum von (für KMUs) typisch drei bis fünf Jahren addiert zur sogenannten ewigen Rente´ für den als unbegrenzt angenommen Zeitraum im Anschluss an den detaillierten Planungszeitraum. Die Erfahrung zeigt, dass die zukünftigen Erträge vom Eigentümer oft zu hoch angesetzt werden. Aus diesem Grund erfolgt auf Käuferseite eine Plausibilisierung der Prognose auf Basis der Vergangenheitswerte. Für die Plausibilisierung wird u.a. das bisherige durchschnittliche jährliche Wachstum analysiert, die Markt- und Geschäftsfeldeinflüsse betrachtet denen das Unternehmen in der Zukunft unterliegen wird, sowie die Auswirkungen der Transaktion selbst (z.B. den Verlust von Schlüsselmitarbeitern) auf die zukünftigen Erträge abgeschätzt.

Multiplikatormethoden

Die Grundidee der Multiplikatormethoden ist die Ermittlung des gesuchten Unternehmenswertes anhand eines Kennzahlenvergleichs mit anderen Unternehmen. Der Unternehmenswert des Bewertungsobjektes ergibt sich also aus: UW=Wertindikator*Multiple. Die gebräuchlichsten Wertindikatoren in der Praxis sind der Umsatz und das EBIT oder EBITDA. Für das EBIT/DA (Earnings Before Interests and Taxes/Depreciations and Amortisations) spricht, dass sich der Wert des Unternehmens letztendlich bemisst an seiner Fähigkeit Erträge zu generieren. Der Umsatzmultiplikator hingegen findet in der Praxis häufige Anwendung, weil auch Unternehmen mit negativen Ergebnissen, z.B. junge Unternehmen oder Unternehmen in Restrukturierung, bewertet werden können bei denen ein EBIT-Faktor versagen würde. Je nach Herkunft der Vergleichsdaten kann man zwischen Trading Multiples und den Transaction Multiples unterscheiden. Zur Berechnung des Marktwertes eines Unternehmens müssen Multiples von aus Investorensicht vergleichbaren Gesellschaften verwendet werden. Ein Unternehmen ist dann vergleichbar, wenn es in der gleichen Branche tätig ist, dieselben geographischen und Kunden-Märkte bearbeitet, über eine ähnliche Marktposition verfügt, in Breite und Tiefe analoge Sortimente anbietet, ungefähr gleich groß ist, über ein ähnliches Entwicklungspotenzial verfügt und ähnliche Finanzkennzahlen aufweist. Im Regelfall erfüllt keine Gesellschaft sämtliche der hier aufgeführten Kriterien. In der Praxis werden deswegen Anpassungen in Form von Zu- oder Abschlägen vom Multiple vorgenommen, sowie statt der Werte einzelner Unternehmen branchenspezifische Bandbreiten verwendet. Trotz signifikanter Schwächen genießen die marktorientierten Vergleichsverfahren in der Bewertungspraxis eine hohe Akzeptanz, da sie im Vergleich zu den Kapitalwertmethoden einfach anwendbar und sehr transparent sind. Für die Ermittlung des Unternehmenswertes basierend auf Trading Multiples börsennotierter Vision-Unternehmen werden die EBITDA- und Umsatz-Multiples dieser Unternehmen zum aktuellen Stichtag analysiert. Dazu wird der Wert dieser Unternehmen ins Verhältnis gesetzt zu seinen Umsätzen sowie zum EBITDA. Wichtig ist, dass Geschäftsfeld (Systemhaus, Produktanbieter, Kundenbranche, …) und Größe der betrachteten Unternehmen hinlänglich genau zum Bewertungsobjekt passen. Aktuell können die Vergleichszahlen von etwa 25 Unternehmen mit einem Unternehmenswert zwischen 40Mio. und 10Mrd. Euro zur Bewertung herangezogen werden. Für die Ermittlung des Unternehmenswertes auf der Basis von Kennzahlen geeigneter Branchen werden typisch die Trading Multiples basierend auf Markteinschätzungen von Experten verwendet, die von unterschiedlichen Institutionen regelmäßig veröffentlicht werden. Relevant für viele Vision-Unternehmen sind hier die Small-Cap Multiples für Unternehmen mit einem Umsatz von unter 50Mio. Euro der Branchen Elektronik/Elektrotechnik (enthält die Daten von Unternehmen u.a. aus dem Bereich Automation inkl. Messtechnik) und Maschinenbau/Anlagenbau (enthält die Daten von Unternehmen u.a. aus dem Bereich Robotik und Automation). Für die Ermittlung des Unternehmenswertes aus vergleichbaren Transaktionen werden in der Regel die erzielten Umsatz-Multiples aus ausgewählten Verkäufen von Vision-Unternehmen der letzten 12 bis 24 Monate analysiert. Hier können aktuell etwa 20 Vergleichswerte für die Bewertung herangezogen werden. Auch in diesem Fall ist es natürlich wichtig, dass Geschäftsfeld und Größe der Unternehmen in den betrachteten Transaktionen hinlänglich genau zum Bewertungsobjekt passen.

Beispielbewertung

In einer beispielhaften Bewertung betrachten wir einen Systemanbieter mit Sitz in Deutschland, der sich auf die Oberflächeninspektion von Bahnware in ausgewählten Kundenbranchen spezialisiert hat. In seinem (Nischen-)Markt ist das Unternehmen ein relevanter Anbieter mit einer klar begrenzten Produktpalette, die es weltweit liefert. Die Produkte sind gut etabliert, aber das Unternehmen hat aufgrund seiner Größe nur eine geringe Preissetzungsmacht. Das Unternehmen hat die Rechtsform einer GmbH, hat 20 Mitarbeiter und verfügt über keinen Grundbesitz. Es ist schuldenfrei und erwirtschaftet bei 3Mio. Euro Umsatz pro Jahr 300.000 Euro ausschüttbaren Gewinn bei üblichem Unternehmenssteuersatz und geringer Anlagenintensität. Für die nächsten fünf Jahre prognostiziert das Unternehmen eine kontinuierliche Gewinnsteigerung auf 700.000 Euro. Mit diesen Daten, den oben beschriebenen Verfahren und auf der Basis der zum Mai 2015 aktuellen Bewertungskennzahlen, ergibt sich Bild 3. Die genaue Einordnung des Unternehmens innerhalb der aufgezeigten Bandbreite hängt von einer Reihe von unternehmensspezifischen Kriterien ab, die ein erfahrener Gutachter mit Branchenkenntnis und Transaktionserfahrung in seiner individuellen Bewertung berücksichtigt. Die systematische Vorgehensweise bei der Ermittlung von Unternehmenswerten und die teilweise komplexe mathematische Ermittlung vermitteln den Eindruck von Genauigkeit und Verlässlichkeit. Dies ist jedoch nur ein Anschein. Tatsächlich ist die Aussagefähigkeit eines so ermittelten Unternehmenswertes durch viele Faktoren begrenzt:

- • Die künftige Entwicklung des Unternehmens, der zu erwartenden Erträge aber auch des wirtschaftlichen Umfelds und der Entwicklungen der Finanzmärkte bleiben immer eine ungewisse Annahme.

- • Das Ergebnis der Kapitalwertmethoden leidet unter dem bei KMUs typischen begrenzten Planungshorizont von nur drei bis fünf Jahren.

- • Die Beurteilung des künftigen Managements, besonders im Fall der Nachfolge einer dominierenden Unternehmerpersönlichkeit, und dessen Einfluss auf die zukünftige Entwicklung des Unternehmens ist schwierig.

- • Bei allen Methoden werden Vergleichswerte von meist deutlich größeren und meist börsennotierten Gesellschaften verwendet, die sich nur sehr ungenügend auf das zu bewertende kleinere privat gehaltene Unternehmen übertragen lassen.

- • Künftige Synergie-Effekten werden bei der Bewertung außer Ansatz gelassen, spielen aber für die Grenzpreisfestlegung auf Käuferseite eine Rolle.

Trotz dieser Einschränkungen ist die initiale Unternehmensbewertung für den Transaktionsmanager auf der Verkaufsseite im Transaktionsprozess unabdingbar um die Kaufpreisangebote einordnen und die eigenen Kaufpreiserwartungen gegenüber dem Käufer fundiert argumentieren zu können. Dabei darf aber nicht vergessen werden, dass der letztendlich relevante Indikator für den aktuellen Unternehmenswert aus dem Markt selbst kommt, aus den Kaufpreisangeboten von geeigneten Käufern und Investoren. Schlussendlich bleibt noch zu berücksichtigen, dass es zwischen dem Unternehmenswert auf den sich Käufer und Verkäufer einigen und dem tatsächlich gezahlten Kaufpreis noch eine Reihe von Adjustierungsfaktoren gibt, die sich nach der Verschuldung des Unternehmens, dem Working Capital zum Zeitpunkt der Übergabe, der in der Due Diligence gewonnenen Risikoeinschätzung und den individuell ausgehandelten Zahlungsmodalitäten richten. n Der Beitrag erscheint in einer gekürzten Fassung. Der vollständige Text kann kostenfrei bei marketing@vision-ventures.eu bezogen werden.